Il dito e la Luna. O, se preferite, la rana bollita di Noam Chomsky, incapace di rendersi conto dell’aumento graduale dell’acqua in cui è immersa. Sal

Il dito e la Luna. O, se preferite, la rana bollita di Noam Chomsky, incapace di rendersi conto dell’aumento graduale dell’acqua in cui è immersa. Salvo prenderne coscienza quando è troppo tardi.

D’altronde, la cortina fumogena è di quelle fitte. Roba da G8 di Genova. Il 90% dell’informazione è infatti incentrata su due argomenti: Covid e Quirinale. Il restante, cronaca nera per voyeuristi della banalità del male e campionato di calcio. Goebbels sarebbe fiero. E che la situazione stia precipitando nemmeno più troppo lentamente lo dimostra il sostanziale disinteresse con cui ha potuto esprimere il suo parere il professor Alberto Quadrio Curzio, economista e padre nobile degli Eurobond insieme a Romano Prodi.

Esatto, lo stesso MES che fino allo scorso anno era dipinto come la peste bubbonica. Il nodo è sempre lo stesso ma sempre più impellente, in vista dell’approssimarsi del 31 marzo prossimo: la chiusura del Pepp e quindi il deleverage di bilancio cui l’Eurotower darà vita rispetto al portfolio dei debito sovrano europeo che ha in detenzione. Tradotto, chi si incolla i Btp che Francoforte gestirà solo in minima parte attraverso il re-investimento titoli? Il MES. Il problema è che quest’ultimo ha potenza di fuoco ridicola rispetto alla Bce, circa 500 miliardi di euro in prestiti potenziali attraverso emissioni di cosiddetti MesBond. Ad oggi, l’outstanding è pari a circa 100 miliardi, quindi ne resterebbero a disposizione 400. L’argent del poche, prendendo in esame i controvalori da trilioni su cui viaggia lo stato patrimoniale della Banca centrale europea dopo l’ultimi ciclo di Qe pandemico.

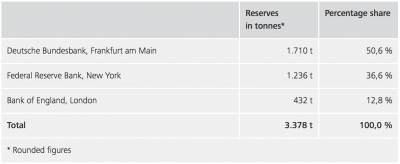

Crono-programma del rimpatrio di oro tedesco detenuto all’estero

Crono-programma del rimpatrio di oro tedesco detenuto all’estero

mostrano come la Germania nell’era Weidmann di gestione della Bundesbank abbia stranamente anticipato di ben quattro anni le operazioni di rimpatrio di gran parte del proprio oro detenuto all’estero, fra New York, Parigi e Londra. A vostro avviso, lo ha fatto per porlo a garanzia di emissioni comuni che operino da backstop al debito italiano?

C’è poi un terzo elemento di critica. E in questo caso, decisamente preoccupante. Nel suo intervento, infatti, il professor Quadri Curzio ha l’onesta intellettuale di riconoscere come questo schema ricalchi, di fatto, quello proposto lo scorso maggio dall’ex ministro delle Finanze tedesco, il falco Wolfgang Schaeuble. Il quale, però, chiese che fosse Italia ha porre le riserve auree a garanzia in un Redeption Fund europeo, strumento post-pandemico di contenimento del danno da eccesso di debito pubblico che imporrebbe garanzie in oro e valute pregiate dagli Stati che hanno una ratio eccedente il 60% del Pil. Insomma, in caso di inadempimenti nei pagamenti e nei rimborsi alle scadenze dei titoli, quelle garanzie verrebbero incamerate dal fondo.

Ma lo stesso professor Quadrio Curzio in un articolo sulla medesima testata pubblicato in data 22 maggio 2021 definì quella proposta pericolosa… un modello inconcepibile per l’Eurozona e la Ue, seconda (o terza) economia del mondo con 450 milioni di abitanti dentro il XXI secolo, con una rivoluzione tecno-scientifica e geo-politica! Oggi invece è ok, ovviamente perché a mettere l’oro sarebbero anche Germania, Francia e gli altri Paesi e non solo l’Italia e i suoi compari dall’ex Club Med con i conti in disordine. Davvero Berlino accetterà una simile mossa? E davvero Parigi sarà pronta, passate le presidenziali di primavera, a gettare il cuore oltre l’ostacolo dello storico asse renano per tenere fede al Patto del Quirinale?

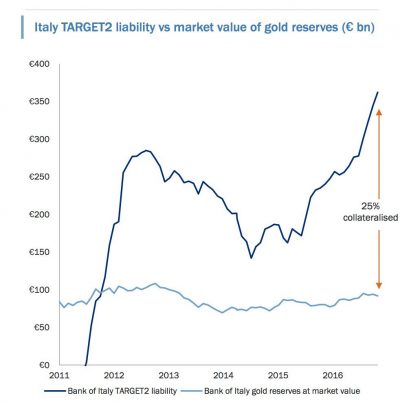

Magari sì. Ma questo grafico

Correlazione fra liabilities di Bankitalia in Target2 e valore delle riserve auree italiane

ci dice come l’idea avanzata da Wolfgang Schaeuble e che è in qualche modo il prodromo di quanto si sta discutendo in queste ore, sia figlia naturale di un’ossessione di lungo corso della Germania in seno all’Ue: l’oro italiano a garanzia delle liabilities di Bankitalia nei confronti di Target2, il bancomat europeo. Per ora, ovviamente, mero e innocuo dibattito accademico. Debitamente silenziato da Omicron e dalla corsa al Colle. Ma il tempo stringe. Se il 2-3 febbraio la Bce non dovesse cambiare ancora una volta idea rispetto al re-investimento titoli e alla modalità di intervento dell’APP, il problema del concambio di Btp diventerebbe ragione di potenziale esplosione dello spread. Già oggi quasi al doppio di quello spagnolo e rimesso in riga da quota 140 solo dal ritorno in efficienza proprio del Pepp.

Piaccia o meno ammetterlo, occorre prenderne atto: parlare apertamente di riserve auree a garanzia del debito italiano non è più tabù. Seppur intorbidendo le acque con ipotetiche scelte solidaristiche della Germania, la quale il proprio oro rimpatriato in fretta e furia non lo farà muovere dai caveau di Francoforte nemmeno in caso di Terza Guerra Mondiale. Soprattutto con un’inflazione in over-shooting almeno fino al 2023. Il vaso di Pandora è stato scoperchiato. Nel silenzio assordante del Parlamento.

Fonte: Money.it