1. Cosa è il Discounted Cash Flow Il Discounted Cash Flow (DCF) è un metodo di valutazione delle società, che si basa sulla stima dei futuri flussi d

1. Cosa è il Discounted Cash Flow

Il Discounted Cash Flow (DCF) è un metodo di valutazione delle società, che si basa sulla stima dei futuri flussi di cassa attualizzati. Il metodo di valutazione del Discounted Cash Flow è stato elaborato da John Burr Williams nel suo famoso libro “The Theory on investment value”.

Con il Discounted Cash Flow (DCF) si stima il valore attuale di una società, sulla base delle proiezioni di quanto denaro è in grado di generare in futuro il business. Il metodo DCF individua il valore intrinseco di una società’ stimando i suoi flussi di cassa futuri il cui valore viene attualizzato con il metodo del valore attuale netto (NPV). Il metodo DCF opera, quindi, secondo il principio del valore temporale del denaro. Il valore temporale del denaro presuppone che un euro oggi valga più di un euro domani perché può essere investito.

Ad esempio, ipotizzando un tasso di interesse annuo del 5%, € 1,00 in un conto di risparmio varrà € 1,05 dopo un anno. Di converso, se un pagamento di € 1 viene ritardato di un anno, il suo valore attuale è di € 0,95, in quanto non può essere messo sul conto di risparmio a maturare interessi. Il Discounted Cash Flow è uno dei vari metodi di valutazione di cui si serve il Sieve System di Affari di Borsa per individuare il valore intrinseco delle società, quali possibili obiettivi di investimento.

John Burr Williams: Ideatore del metodo del Discounted Cash Flow e autore del libro “The Theory on investment value”.

2. Perché utilizzare il Discounted Cash Flow?

Il Discounted Cash Flow è in grado di esprimere in un dato numerico preciso il valore intrinseco di una società attraverso l’analisi dei flussi di cassa utilizzando una serie di ipotesi su come è plausibile si sviluppi l’attività in futuro. Il DCF cerca, quindi, di prevedere come la futura performance societaria si tradurrà in termini di generazione di cassa, fattore di maggiore interesse per analisti e investitori. Per tali ragioni, il Discounted Cash Flow è il metodo di valutazione societaria maggiormente utilizzato in analisi finanziaria.

Come calcolare il Discounted Cash Flow

Per calcolare il Discounted Cash Flow occorre seguire cinque passaggi fondamentali:

- Stimare i flussi di cassa attesi dall’investimento;

- Stimare il tasso di crescita dei flussi di cassa societari;

- Determinare il valore terminale;

- Determinare un tasso di sconto;

- Attualizzare i flussi di cassa futuri e il valore terminale.

3. Formula del Discounted Cash Flow

La formula del Discounted Cash Flow è la seguente:

dove:

CF = il Cash Flow di un dato anno e in particolare:

CF1 è il Cash Flow dell’anno corrente;

CF2 è il Cash Flow dell’anno successivo;

CFn è il Cash Flow degli anni successivi;

CFt è il Cash Flow dell’anno terminale;

r = tasso di sconto;

g = tasso di crescita.

4. Come funziona il Discounted Cash Flow

Il Discounted Cash Flow individua il valore intrinseco di un società, sulla base dei flussi di cassa che si prevede vengano generati in futuro dal business e il cui valore viene attualizzato. Per individuare il valore intrinseco di una società con il metodo DCF, è necessario per prima cosa stimare i flussi di cassa futuri.

1. Stima dei flussi di cassa attesi dall’investimento per calcolare DCF;

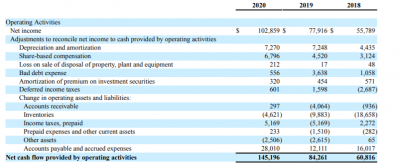

Per valutare un’azione con il metodo del Discounted Cash flow occorre partire dal rendiconto finanziario che mostra i flussi di cassa in entrata e in uscita durante l’esercizio di bilancio. Il dato di partenza che ci occorre è il cash flow operativa ovvero i flussi di cassa generati dall’attività operativa, che troviamo nell’apposita sezione del rendiconto finanzario ovvero cash flow statement.

Supponiamo che il flusso di cassa della società Alfa nell’anno 2021 sia stato di € 30 milioni. Supponiamo, poi, che la società abbia speso in capitale expenditures € 5 milioni. Il Free Cash Flow della società nel 2021 ammonterà, quindi, a € 25 milioni (30-5= 25). Il Free Cash Flow del 2020, pari a 25 milioni, costituirà la base su cui calcolare i flussi di cassa futuri applicando il tasso di crescita prevista.

2. Stima del tasso di crescita dei flussi di cassa societari per calcolare DCF;

Per determinare il tasso di crescita della società da utilizzare nel calcolo del DCF , confrontiamo il flusso di cassa dell’esercizio di bilancio appena concluso con quello degli anni precedenti. Supponiamo che il flusso di cassa netto del 2020 sia stato di € 22,5 milioni e che quindi il tasso di crescita della società nel 2021 sia stato del 10%.

Possiamo, quindi, utilizzare il tasso di crescita del 10% come stima di quanto crescerà la società in futuro. Assumiamo che la società cresca del 10% nei primi cinque anni e poi del 5% nei cinque anni successivi.

3. Determinazione del valore terminale per calcolo DCF;

Per procedere con il calcolo del Discounted Cash Flow dobbiamo ora determinare un tasso di crescita nel lungo periodo percentuale per stimare il valore terminale della società.

Questo dato rappresenta la crescita a lungo termine della società.

Nello stabilire il dato è opportuno esseri conservativi. Generalmente si individua il tasso di crescita intorno al 3% che rappresenta il tasso medio di crescita del PIL USA, assumendo che la società cresca di pari passo con il PIL. Per calcolare il valore terminale, partiamo dal flusso di cassa dell’ultimo anno calcolato (il decimo) e lo dividiamo per la differenza tra il tasso di sconto e il tasso di crescita (terminale).

Valore terminale = CFt /(r-g)

4. Determinazione di un tasso di sconto per calcolare DCF

Abbiamo visto che il metodo DCF attualizza il valore dei flussi di cassa futuri attesi utilizzando un tasso di sconto.

Vari sono i criteri di determinazione del tasso di sconto.

I principali sono i seguenti: il tasso dei risk free investment (BTP), il costo medio ponderato del capitale è il tasso che la società paga per finanziare le proprie attività (WACC) e il costo opportunità presentato da investimenti alternativi.

Il tasso di sconto da utilizzare nel calcolo del Discounted Cash Flow deve essere determinato tenendo conto del profilo di rischio della società.

5. Attualizzazione dei flussi di cassa futuri e del valore terminale per calcolo DCF

L’ultimo passo da seguire per valutare l’azione con il metodo DCF consiste nell’attualizzare il valore dei flussi di cassa futuri e il valore terminale della società utilizzando il tasso di sconto che si è individuato.

Per attualizzare i singoli importi dei flussi di cassa futuri e il valore terminale e dividiamo i relativi importi per il tasso di sconto meno (il rispettivo) il tasso di crescita in forma decimale.

Un esempio di calcolo del metodo dei flussi di cassa attualizzati può aiutare la comprensione.

5. Esempio di calcolo del Discounted Cash Flow

Per calcolare il Discounted Cash Flow occorre reperire i dati utili nel rendiconto finanziario del bilancio societario.

I dati di bilancio e le principali informazioni societarie delle società quotate sono ormai agevolmente accessibili.

Come esempio di calcolo del Discounted Cash Flow utilizziamo i dati di bilancio di una delle società americane nella watchlist di Affari di Borsa.

Procediamo ad estrapolare dal cash flow statement i dati utili a calcolare il Discounted Cash Flow.

1. Stima dei flussi di cassa attesi dall’investimento – calcolo DCF

La società ha riportato nel 2020 un cash flow derivante dall’attività operativa di $ 145.196 ed ha sostenuto capital expenditures per $ 5.887.

Il Free Cash Flow societario del 2020 è stato di € 139.309.

Sarà questo, quindi, il dato di partenza per calcolare il Discounted Cash Flow societario.

Oppure e preferibilmente, si può partire dalla media del free cash flow generato dalla società nell’ultimo triennio per avere un dato su cui basare le nostre assunzioni maggiormente conservativo e affidabile.

Possiamo, quindi, prendere come base del free cash flow iniziale la media dei flussi di cassa netti dell’ultimo triennio (2018-2020), vale a dire $ 89.796 (145.196- 5.887+84.261-10.058+60.186-4.940)/3 = 89.796.

2. Stima del tasso di crescita dei flussi di cassa societari – calcolo DCF

I flussi di cassa derivanti dall’attività operativa della società sono cresciuti nel 2020 ad un tasso del 72%.

Anche in questo caso per avere un dato più conservativo da utilizzare nel calcolo del DCF, è preferibile ricavare il tasso di crescita utilizzando la media dell’ultimo triennio (2018-2020) che nella fattispecie risulta prossimo al 55%.

Anche il tasso di crescita medio del triennio risulta consistente.

Appare, quindi, prudente nel calcolare il Discounted Cash Flow applicare un tasso di crescita dimezzato pari al 27%, in quanto è poco plausibile che una società possa continuare a crescere in maniera consistente in ambienti, comunque, competitivi.

Ragione per cui risulta opportuno suddividere il decennio di un distinti quinquenni e applicare ai primi cinque anni il tasso del 27% e nei successivi il tasso di crescita ulteriormente dimezzato, e pari nel nostro caso pari al 13%.

3. Determinazione del valore terminale per calcolare DCF

Per determinare il valore finale da applicare nel calcolo del DCF, dobbiamo partire dall’ultimo flusso di cassa del periodo considerato, nel nostro caso dieci anni.

Il flusso di cassa della nostra società atteso per l’anno 10 è pari a $ 546.598 (CF9 x 13% + CF9).

Come tasso di crescita a tendere oltre il periodo decennale considerato applichiamo un tasso conservativo del 2%.

Il FCF dell’anno terminale sarà CFt= (CF10 x 2%) + CF10.

Procediamo a inserire i dati nella relativa formula del Discounted Cah Flow se otteniamo:

CFt = (546.598*2%)+546.589 = 557.530.

Per calcolare il valore terminale della società nel modello DCF si dovrà partire dal cash flow terminale e dividerlo per la differenza del tasso di sconto e di crescita utilizzando la seguente formula:

VT= CFt/(r-gt).

Procediamo, quindi, a inserire i dati nella formula del Discounted Cash Flow e otteniamo:

VT= 557.530/(0,12-0,002) = 5.575.297

4. Determinazione di un tasso di sconto per calcolo DCF

Nel calcolare il DCF la determinazione del tasso di sconto è elemento centrale.

Tra i tanti criteri utilizzabili, preferiamo applicare il costo opportunità presentato da investimenti alternativi.

Come parametro utilizziamo il rendimento medio degli ultimi 5 anni di Berkshire Hathaway, la conglomerata guidata da Warren Buffett, che è stata in grado di assicurare ai suoi investitori un rendimento medio di circa il 12% su base annua.

Il tasso di sconto che applicheremo nel calcolo del Discounted Cash Flow sarà, quindi, il 12%.

6. Limiti del metodo Discounted Cash Flow

Il DCF ha il merito di individuare il valore intrinseco di una società, sulla base dei flussi di cassa generati dal business, elemento maggiormente qualificante l’andamento del business.

Per tale ragione abbiamo visto che il Discounted Cash Flow è lo strumento maggiormente utilizzato in analisi finanziaria.

Tuttavia, il Discounted Cash Flow è uno strumento pieno di insidie e va utilizzato con estrema cura, come siamo soliti ripetere nei nostri corsi di investimento.

Il DCF, infatti, è un modello di valutazione che si basa su molte assunzioni, stime e previsioni future in un intervallo di tempo considerevole, tendenzialmente di 10 anni.

Se anche una sola delle assunzioni chiave del Discounted Cash Flow risultasse imprecisa, il valore finale risulterà tanto più distorto, quanto più lungo è l’intervallo di tempo preso in considerazione.

Inoltre, stimare correttamente i flussi di cassa futuri non è semplice.

I flussi di cassa futuri su cui si basa il metodo del Discounted Cash Flow dipendono da una varietà di fattori molti dei quali esorbitano dall’andamento del business societario, come la domanda di mercato, lo stato dell’economia, la tecnologia, la concorrenza e minacce o opportunità impreviste.

Una stima eccessiva dei flussi di cassa futuri troppo alti potrebbe comportare una valutazione attraverso il calcolo DCF esagerata del valore attuale dell’azione e indurre l’investitore ad investire in un titolo solo apparentemente sottovalutato.

Di contro, una stima al ribasso dei flussi di cassa utilizzati nel metodo DCF, farebbe erroneamente apparire costoso un titolo, facendo perdere all’investitore un’opportunità di investimento.

Anche l’individuazione di un appropriato tasso di sconto, elemento centrale del DCF, non è semplice.

Nell’individuazione del tasso di sconto da utilizzare nel metodo Discounted Cash Flow è opportuno essere molto conservativi e oggettivi non cadendo nella tentazione di “aggiustare” il tasso di sconto in maniera da ottenere il risultato auspicato.

Infine, basandosi su una mera formula matematica, il metodo DCF è in grado di fornire un dato numerico preciso che può ingenerare nell’analista e/o investitore superficiale un pericoloso senso di sicurezza.

Al riguardo è bene ricordare l’adagio di John Maynard Keynes secondo cui: “It is better to be roughly right than precisely wrong”.

Fonte: Analisibiborsa.it